Por Fernando Fuentes y Carlos Ponce, Académicos de la Facultad de Economía y Negocios de la Universidad Alberto Hurtado.

![]() Publicado en revista Observatorio Económico Nº 100, 2015.

Publicado en revista Observatorio Económico Nº 100, 2015.

Chile es un país expuesto a la recurrencia de catástrofes naturales, particularmente de terremotos y tsunamis. En la actualidad, ante la ocurrencia de algún evento de carácter catastrófico, el Estado es el principal responsable de reparar los daños sufridos. Así, por ejemplo, es usual que se realicen cuantiosas inversiones para recuperar los bienes de carácter público, como la infraestructura vial o portuaria. Aún más, por razones de tipo social y/o políticas, los gobiernos tienen poderosos incentivos para incrementar gastos y realizar inversiones que alivien los daños sufridos por el sector privado. El apoyo otorgado a pescadores cuyos medios de trabajo han sido afectados y las ayudas financieras a aquellas familias que han perdido sus inmuebles son dos ejemplos ilustrativos de este fenómeno.

En este artículo analizaremos algunos de los criterios económicos más importantes que inciden en el manejo óptimo del riesgo ante eventos catastróficos. En este contexto resulta, entonces, de vital importancia examinar el rol de los seguros como un instrumento central en el diseño integral de una política óptima. Se nos plantean así un conjunto de interrogantes entre las cuales conviene destacar: ¿quién debe ser el sujeto asegurado?, ¿quiénes deben incurrir en los costos de las primas?, ¿debe ser obligatoria la contratación del seguro?

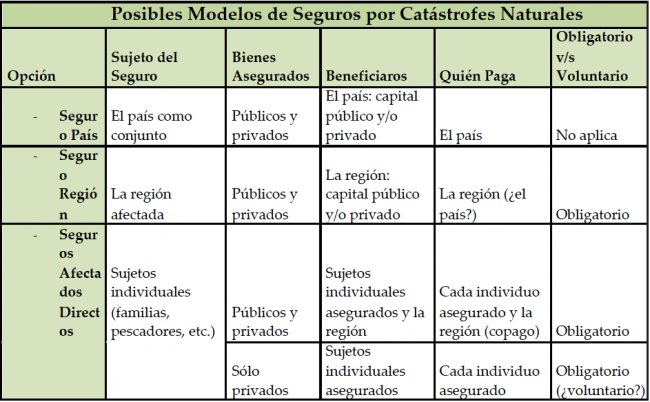

Desde la perspectiva del sujeto del seguro y las demás características asociadas, las opciones identificables son básicamente tres:

En primer término, encontramos la opción de que el país como conjunto contrate seguros contra catástrofes naturales. Puede ser útil pensar en esta opción como un mecanismo centralizado en el manejo del riesgo. La segunda alternativa reviste características similares en la medida en que los gobiernos regionales serían los principales responsables. Sin embargo, el grado de centralización es inferior. Finalmente, en el último modelo, la contratación de seguros se descentraliza a los agentes económicos directamente involucrados.

El criterio básico para decidir el reparto de los costos de cobertura es lo que denominados el principio de correspondencia: el costo de los seguros debe recaer sobre aquellos individuos, empresas y organizaciones que reciben los beneficios contingentes.

De la aplicación de este principio se desprenden las dos siguientes observaciones. Primero, aquellos bienes de naturaleza pública deben ser asegurados por el Estado. La participación de los gobiernos regionales debe supeditarse a criterios de eficiencia y, eventualmente, de equidad. Si bien el costo de los seguros debiera recaer sobre las regiones potencialmente afectadas, criterios de equidad podrían derivar en que aún regiones libres de tales riesgos costearán parcialmente estos esquemas. Segundo, los costos de asegurar activos de naturaleza privada deben ser sustentados por los poseedores de los mismos.

Pero ¿enfrentan los gobiernos y el sector privado incentivos adecuados para la adquisición de seguros? Para los gobiernos la adquisición de seguros implica, usualmente, sacrificios fiscales presentes a cambio de beneficios futuros cuyo usufructo ”político” podría recaer en otras administraciones. De esta manera, los gobiernos enfrentan escasos incentivos para adquirir seguros contra eventos de naturaleza catastrófica. Pero también los agentes privados enfrentan deficientes incentivos para adoptar medidas preventivas y contratar seguros. La razón de este problema es simple. En la mayoría de los casos, con posterioridad a una catástrofe, los gobiernos realizan importantes transferencias de recursos que finalmente actúan como seguros “gratuitos” para el sector privado. En palabras ligeramente más técnicas: la incapacidad del Gobierno para comprometerse a no “rescatar” a los afectados termina diluyendo los incentivos de estos en primer lugar.

¿Deben entonces los seguros, tanto para el sector público como para el privado, tener carácter obligatorio? En primer lugar, es aconsejable diseñar acuerdos institucionales que faciliten un manejo adecuado del riesgo al que están expuestos los activos públicos. En especial, como se enfatizó anteriormente, la administración de estos riesgos debería estar libre de los incentivos propios de los “ciclos políticos”. En segundo lugar, exigir la contratación de seguros para todas las potenciales víctimas de eventos catastróficos es del todo razonable cuando los gobiernos son incapaces de comprometerse a no transferir recursos monetarios a los afectados.

Aun cuando estos principios arrojan valiosas enseñanzas, conviene realizar algunas aclaraciones. Por un lado, las ventajas de recurrir a mercados de seguros privados pueden verse seriamente lesionadas debido a que, precisamente, estos mercados se encuentran escasamente desarrollados. En realidad, la escasa ”profundidad” de los mismos se debe a que las catástrofes naturales tienen baja probabilidad de ocurrencia pero suelen ser especialmente costosas. Debido entonces a la dificultad de diversificar este tipo de riesgos es usual que las primas de los seguros sean no solo elevadas sino que también fluctúen de manera abrupta cada vez que la ocurrencia de una catástrofe compromete las finanzas de las empresas aseguradoras1. Por otro lado, como respuestas a estos obstáculos, los mercados de capitales2 han generado alternativas atractivas. En particular, conviene distinguir la creación de bonos catastróficos, un instrumento financiero que facilita la transferencia de riesgo desde las empresas aseguradoras a los mercados de capitales. El gobierno mexicano, por ejemplo, adquirió, en los años 2006 y 2009, seguros contra inundaciones y terremotos a través de este instrumento.

Es así entonces que el diseño de políticas óptimas para el manejo de riesgo requiere sopesar cuidadosamente los beneficios y costos del acceso a los mercados de seguros. Los siguientes tres lineamientos aportan algunas ideas básicas en esta dirección:

1. La cobertura de seguros debe recaer principalmente sobre los potenciales beneficiarios de los mismos.

2. Dada las elevadas primas de este tipo de seguros, en algunos países, por ejemplo Nueva Zelandia, el Gobierno cumple un rol activo para el establecimiento de fondos que cubran eventos catastróficos. Tales fondos conforman una especie ”auto-seguro” que puede usarse para reparar daños públicos y privados.

3. Una implementación exitosa de este tipo de políticas debe satisfacer -al menos- los siguientes dos requisitos. Por un lado, aunque el Gobierno actúe como asegurador de última instancia, su participación debe limitarse a cubrir solo daños de carácter excepcional cuya magnitud supere un cierto umbral claramente definido. Por el otro, y como la experiencia de algunos países sugiere (USA, Nueva Zelandia y China), tales fondos debieran ser administrados de manera conjunta con el sector privado.

En resumen la implementación de una gestión adecuada de riesgos es un asunto delicado que requiere considerar diversos aspectos. En primer lugar, el acceso a mercados de seguros internacionales es una opción atractiva aunque insuficiente debido a las altas primas que conllevan este tipo de contratos. En segundo lugar -y en respuesta al todavía escaso desarrollo de este tipo de mercados- la provisión de seguros complementarios por parte de los gobiernos es un asunto esencial. En esta dirección, una alternativa novedosa y potencialmente atractiva es la creación de mecanismos institucionales que “imiten” la operatoria de mercados de seguros eficientes. Bajo este esquema, las regiones adoptarían el rol de compradores de seguros mientras que el gobierno central jugaría como si fuera una empresa aseguradora eficiente cobrando primas proporcionales al riesgo que enfrenta cada una de ellas. Por último, para asegurar bienes privados parece razonable el uso de mecanismos obligatorios, en la medida que los incentivos privados pueden ser insuficientes para la compra voluntaria de primas 3.

1 La necesidad de las empresas de seguros de transferir parte de estos riesgos a re-aseguradores es uno de los factores que influye en el alto nivel de las primas.

2 Una descripción excelente del funcionamiento de estos instrumentos es ofrecida por Cavallo e Ilan en ‘’The Economics of Natural Disasters: A Survey’’

3 Este principio es válido, sin perjuicio de las dificultades prácticas de aplicación, básicamente asociadas a la identificación de los potenciales beneficiarios (por ejemplo, habitantes o trabajadores del borde costero, ¿hasta qué altura?), y los cambios legales requeridos para ejercer la obligatoriedad.